Betalingsbalanse

Kildeløs: Denne artikkelen mangler kildehenvisninger, og opplysningene i den kan dermed være vanskelige å verifisere. Kildeløst materiale kan bli fjernet. Helt uten kilder. (10. okt. 2015) |

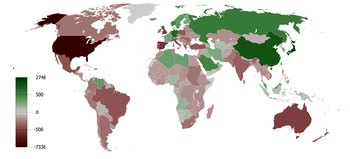

Betalingsbalanse (engelsk: Balance of Payments) er et lands netto betalingsstrøm overfor utlandet. Betalingsbalanse må ikke forveksles med driftsbalanse, som oversettes til Current Account på engelsk. Driftsbalansen og kapitalbalansen (engelsk: Capital Account eller Financial Account) er de to komponentene som utgjør betalingsbalansen. Betalingsbalansen tilsvarer kontantstrømmen i bedriftsregnskapet, og er et mål for landets balanse for eksport og import, samt betalingsstrømmer som gjelder gjelds- og låneavdrag, investeringer og økonomisk bistand.

Betalingsbalansen er positiv dersom penger netto strømmer inn i landet, og negativ dersom penger strømmer ut av landet. Eksempel på land som lenge har hatt positiv betalingsbalanse er olje-eksporterende land som Norge, Russland og Saudi-Arabia.

Land med stort betalingsoverskudd

[rediger | rediger kilde]- Kina

- Saudi-Arabia

- Norge

- Russland

- Tyskland

Land med stort betalingsunderskudd

[rediger | rediger kilde]- USA

- Brasil

- Australia

- Spania

- Mexico

- India

Om driftsbalansen og kapitalbalansen

[rediger | rediger kilde]Det er ikke i seg selv et mål til enhver tid å ha positiv driftsbalanse. Dersom en negativ driftsbalanse veies opp av en positiv kapitalbalanse som avspeiler store utenlandske investeringer i det aktuelle landet, så er det et tegn på godt investeringsklima, og fornyelsen av produksjonsapparatet eller kapitaltilgangen vil kunne legge grunnlag for fremtidig vekst.

På den annen side kan en positiv kapitalbalanse være et dårlig tegn hvis den reflekterer økt opptak av statlig gjeld som finansierer offentlig forbruk, eller hvis den reflekterer store innlån til landets banker, og de har til hensikt å låne ut disse midlene til konsum eller boliginvesteringer. Dette er hovedsakelig uproduktive formål. En slik situasjon oppsto i Sør-Europa etter innføring av euroen, og har lagt grunnlaget for at disse landene i dag mangler konkurranseevne, og lider under en tung gjeldsbyrde.

Estland er de siste årene et eksempel på et land som har et betydelig underskudd på driftsbalansen, som ledd i en økonomisk investerings- og moderniseringspolitikk som har skapt stor vekst. I Estlands tilfelle har kapitalbalansen vært positiv, takket være store inngående investeringsstrømmer, mens den negative driftsbalansen i stor grad har reflektert import av artikler til produktive, vekstdrivende formål.

I et land uten egen valuta er en negativ kapitalbalanse en type sparing, til fortrengsel for privat eller offentlig konsum – eller til fortrengsel for andre typer sparing som eksempelvis egne borgeres innenlandske investeringer. Hvis landet har egen valuta vil en negativ kapitalbalanse være en type sparing til fortrengsel for import, men ikke til fortrengsel for øvrige innenlandske formål, gitt at den innenlandske pengemengden er uendret som følge av valutatransaksjonen.

Dersom den økonomiske veksten overgår betjeningen av underskudd kan et land bære driftsunderskudd over lang tid - gode investeringsmuligheter innenlands og evne til å betjene gjeld kan gi en varig positiv kapitalbalanse.

Om betalingsbalansen

[rediger | rediger kilde]Et land med egen valuta kan ikke ha positiv eller negativ betalingsbalanse. En økende positiv driftsbalanse vil, gitt uendrede utenlandsinvesteringer, føre til Sparing i utenlandsk valuta (akkumulering av overflødige utenlandske valutareserver eller gull), som vil føres med negativt fortegn på kapitalbalansen slik at betalingsbalansen til en hver tid er i balanse.

Et land uten egen valuta kan ha positiv eller negativ betalingsbalanse over lang tid. Her er Zimbabwe et relevant eksempel, hvor hovedsakelig USD brukes som lokalt oppgjørsmiddel. I et slikt land vil vedvarende ubalanse føre til endringer i den hjemlige pengemengden, og reserver må fysisk transporteres til/fra utlandet. Innad i USA opererer delstatende med et lignende oppgjørssystem seg imellom. Reserver overføres jevnlig mellom delstatenes sentralbanker, med tilsvarende endring i pengemengden. Merk at endring av pengemengden som følge av betalingsubalanser i land/stater uten egen valuta, refererer til den smale pengemengden. Endringer i den brede pengemengden er sekundært, og påvirkes av lokale reservekrav samt mengden av finansielle instrumenter i omløp.

Oppgjørssystemet mellom land i eurosonen er annerledes enn mellom delstatene i USA, med den følge at euroland ikke har positiv eller negativ betalingsbalanse. Gjennom Target 2-systemet (eurosonens oppgjørssystem for medlemmenes sentralbanker) overføres reserver tilbake til opprinnelseslandet, slik at en i utgangspunktet negativ betalingsbalanse kompenseres med en tilsvarende økning i kapitalbalansen, og omvendt i motsatt fall. Den lokale pengemengden er dermed uendret. Dette systemet har fått kritikk for at underliggende problemer med betalingsstrømmen sminkes over, og at disse problemene kan pågå over svært lang tid, uten noen begrensning på transaksjonenes størrelse. Target 2-ubalanser antas å ha medvirket til eurokrisen - Spanias underskudd i systemet tilsvarer per januar 2013 en tredjedel av landets statsgjeld.

Land som ikke har egen valuta og ikke har oppgjørssystemer av typen Target 2 (eks. Montenegro, Zimbabwe), kan også bære betalingsunderskudd over lang tid, dersom pris- og lønnsfleksibilitet gjør at varig deflasjon grunnet synkende pengemengde kan håndteres.